劳务报酬个人所得税(劳务报酬个税预扣预缴与汇算计算)

来源:广东省税务局发布时间:2023-03-20 15:49:20

劳务报酬个人所得税

1、什么是劳务报酬所得

劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

【注意】劳务报酬所得与工资薪金所得的区别:劳务报酬所得是个人独立从事各种技艺、提供各项劳务取得的报酬,而工资薪金所得属于非独立个人劳务活动,与任职单位存在雇佣与被雇佣的关系。

2、劳务报酬个税预扣预缴

自然人取得劳务报酬所得,由向个人支付所得的单位或个人为扣缴义务人,依法预扣预缴或代扣代缴个人所得税税款。劳务报酬所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。

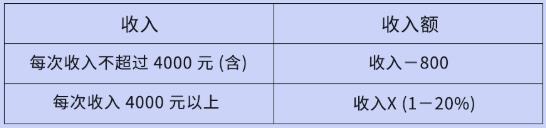

第一步:劳务报酬收入额的认定

劳务报酬所得以每次收入减除费用后的余额为收入额。

【注意】根据《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕89号)规定:“同一项目”,是指劳务报酬所得列举具体劳务项目中的某一单项,个人兼有不同的劳务报酬所得,应当分别减除费用,计算缴纳个人所得税。

第二步:确定预扣预缴应纳税所得额

劳务报酬所得,以每次收入额为预扣预缴应纳税所得额,计算应预扣预缴税额。

第三步:确定税率,计算税额

劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率一速算扣除数

劳务报酬所得适用个人所得税预扣率表(居民个人劳务报酬所得预扣预缴适用)

1)正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照累计预扣法计算并预扣预缴税款。

2)保险营销员、证券经纪人佣金所得个人所得税,以一个月内取得的收入为一次,按照累计预扣法预扣税款。且收入额需要扣除附征税费和展业成本(比例为25%)。

3、劳务报酬个税年度汇算

年度终了后,居民个人需要汇总全年度取得的工资薪金、劳务报酬、稿酬、特许权使用费等四项所得(以下称“综合所得”)的收入额,减除费用6万元以及专项扣除、专项附加扣除、依法确定的其他扣除和符合条件的公益慈善事业捐赠后,适用综合所得个人所得税税率并减去速算扣除数,计算本年度最终应纳税额,再减去年度已预缴税额,得出应退或应补税额,向税务机关申报并办理退税或补税。

计算公式

应退或应补税额=[(综合所得收入额-60000元-专项扣除-专项附加扣除-依法确定的其他扣除-符合条件的公益慈善事业捐赠)×适用税率-速算扣除数]-年度已预缴税额

其中:专项附加包括:养老保险费、失业保险费、医疗保险费和住房公积金;专项附加扣除包括:子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人和婴幼儿照护。

个人所得税税率表(综合所得适用)

【注意】扣缴义务人向非居民个人支付劳务报酬所得时,以每次收入额为应纳税所得额,适用按月换算后的非居民个人月度税率表计算应纳税额。非居民个人达到居民个人条件的,年度终了后按照居民个人有关规定办理汇算清缴。

4、举个例子

2022年1月,张三承接了A工厂的机器维护保养服务,以一个月为期,每月A公司支付的劳务报酬1万元,月底凭发票结账。

预扣预缴环节

A公司支付劳务报酬时,为张三预扣预缴个人所得税,计算过程如下:

【收入额】10000×(1-20%)=8000(元)

【预扣预缴个人所得税税额】8000×20%=1600(元)

【结账时实际取得劳务报酬】10000-1600=8400(元)

【注意】税务部门代开发票环节,涉及劳务报酬、稿酬所得和特许权使用费所得个人所得税时,不再附带征收个人所得税,而是在发票备注“此次代开发票未征个人所得税,请支付方按照法律规定代为扣缴”。所以,张三的本次劳务报酬个人所得税由支付单位(A公司)代扣代缴。

年度汇算环节

假设张三2022年全年多处取得劳务报酬合计30万元,预扣预缴环节已缴纳个人所得税额48000元。张三办理了灵活就业人员社会保险和医疗保险,专项扣除每月合计1500元,专项附加扣除每月合计4000元,没有其他收入和支出。年度综合所得汇算时计算过程如下:

【全年劳务报酬收入额】300000×(1-20%)=240000

【年度综合所得】240000-60000-1500×12-4000×12=114000

【年度综合所得应纳税额】114000×10%-2520=8880

【年度汇算应退或应补税额】8880-48000=-39120那么年度汇算张三可申请退税39120元。

5、温馨提醒

1)2022年度汇算办理时间为2023年3月1日至6月30日。

2)纳税人可通过手机个人所得税APP、自然人电子税务局网站办理汇算;不方便通过上述方式办理的,也可以通过邮寄方式或到办税服务厅办理。

3)为提升纳税人办理体验,税务部门推出预约办理服务,有汇算初期(3月1日至3月20日)办理需求的纳税人,可以通过个税APP及网站预约上述时间段中的任意一天办理。3月21日至6月30日,纳税人无需预约,随时办理。