土地增值税税率一览表2023最新(土地增值税怎么计算)

来源:法大大发布时间:2023-06-13 14:41:19

提到土地增值税,大家应该都不陌生,尤其是房地产企业,目前适用4级累进税率,增值率越高缴税越高。今天为大家分享2023年最新土地增值税税率表,土地增值税怎么计算。

土地增值税税率一览表2023最新

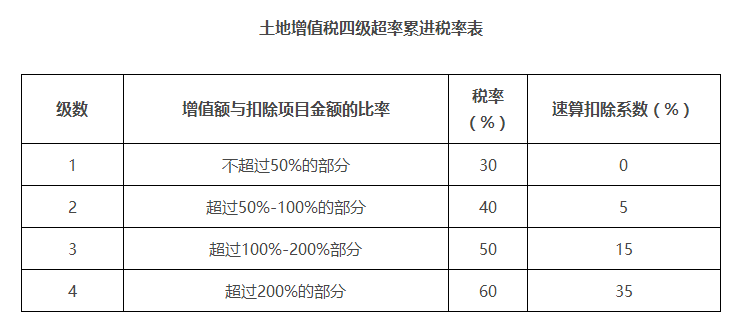

土地增值税采用四级超率累进税率,最低税率为30%,最高税率为60%。超率累进税率是以征税对象数额的相对率为累进依据,按超累方式计算和确定适用税率。

在确定适用税率时,首先需要确定征税对象数额的相对率。即以增值额与扣除项目金额的比率(增值率)从低到高划分为4 个级次:即增值额未超过扣除项目金额50%的部分;增值额超过扣除项目金额50 % ,未超过100 %的部分;增值额超过扣除项目金领100%,未超过200 %的部分;增值额超过扣除项目金额200%的部分,并分别适用30%、40%、50%、60% 的税率。

土地增值税4级超率累进税率中每级增值额未超过扣除项目金额的比例,均包括本比例数。

土地增值税怎么计算

土地增值税具体计算方法如下:

首先计算土地增值:土地增值 = 转让价格 - 取得土地时的价格 - 相关费用。

其中,转让价格指的是转让土地使用权所得到的收益;取得土地时的价格指的是取得土地使用权时所支付的价格;相关费用包括土地开发费用、土地出让金等。

计算应纳土地增值税:应纳土地增值税 = 土地增值 ×适用税率。

【案例讲解】

房地产开发企业转让房产

2023年,某房地产开发公司开发一栋写字楼出售,取得的销售收入总额2000万元,支付开发写字楼的地价款(包含契税)400万元,开发过程中支付拆迁补偿费100万元,供水供电基础设施费80万元,建筑工程费用520万元,开发过程向金融机构借款500万元,借款期限1年,金融机构年利率5%。施工、销售过程中发生的管理费用和销售费用共计260万元。该企业销售写字楼缴纳的印花税、城市维护建设税、教育费附加共计110万元。计算该公司该项目应缴土地增值税税额。

(一)收入2000万元

(二)扣除

1.取得土地使用权所支付的金额=400(万元)

2.房地产开发成本=100万元+80万元+520万元=700(万元)

3.房地产开发费用=80(万元),其中:

(1)利息支出=500*5%=25(万元)

(2)其他=(400+700)*5%=55(万元)(管理费用和销售费用不能据实扣除)

4.税金=110(万元)

5.加计扣除=1100*20%=220(万元)

扣除项目金额合计=400+700+80+110+220=1510(万元)

(三)增值额=2000-1510=490(万元)

(四)税率

增值额/扣除项目金额=490/1510=32%<50% 故适用税率为30%

(五)税额

应该缴纳土地增值税税额=490*30%=147(万元)