研发活动的定义及基本类型(如何判断是否为研发活动)

来源:广东省税务局发布时间:2023-07-27 16:24:57

近年来,研发费用加计扣除政策持续优化完善,呈现出年年加力、步步扩围、层层递进的特点,对支持企业投入研发、鼓励科技创新起到重要作用。为帮助纳税人全方位学习了解相关政策规定,我们制作了“研发费用加计扣除政策系列图解”。今天带你了解:研发活动的概念与类型,研发活动判断的基本要点。

研发活动的定义及基本类型

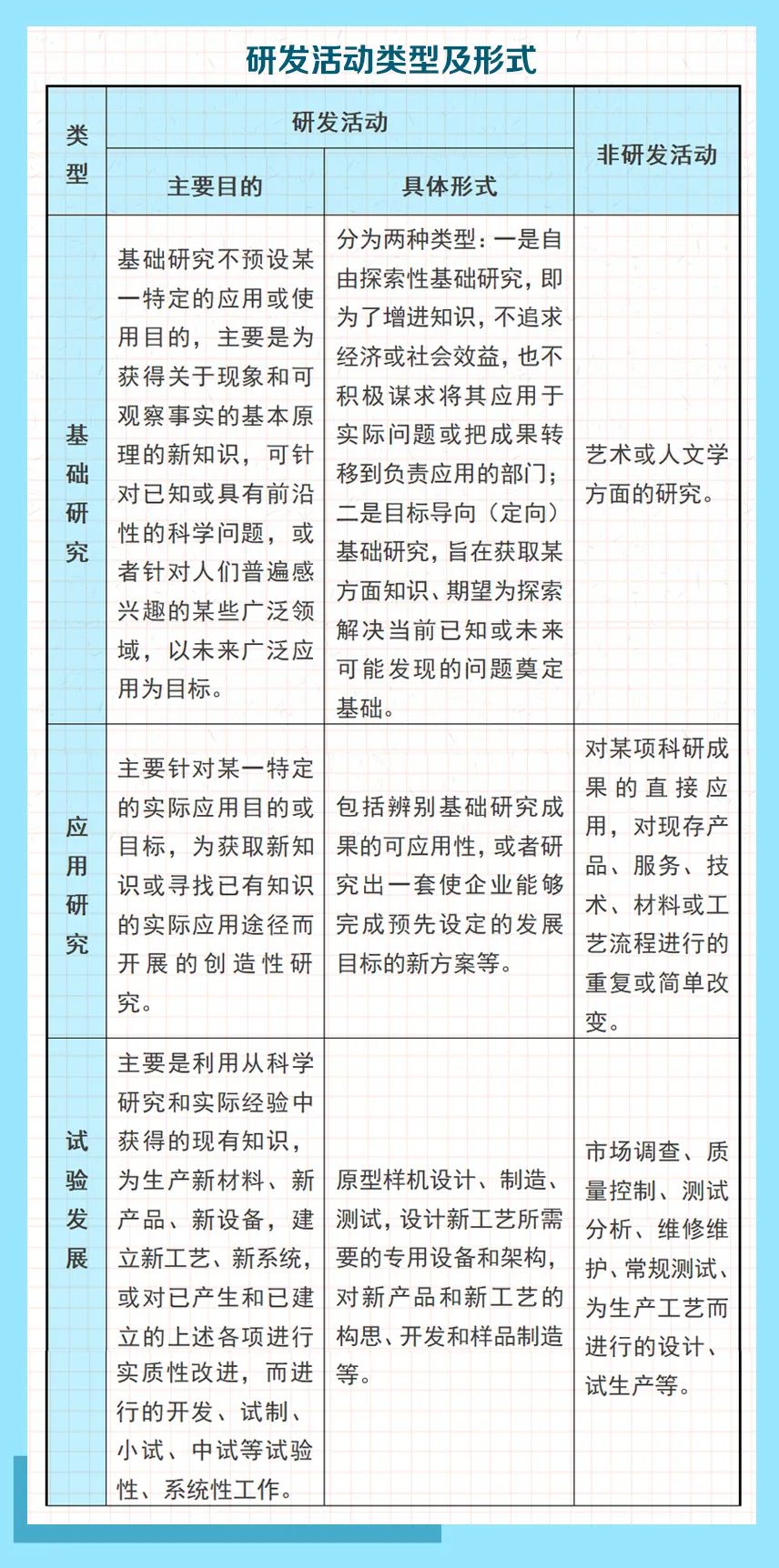

企业申请享受研发费用加计扣除政策,首先需要明确其研发项目是否为研发活动。根据财税[2015]119号的规定,研发活动是指企业为获得科学与技术新知识,创造性运用科学技术新知识,或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动。该定义主要参照《弗拉斯卡蒂(Frascati)手册》《企业会计准则第6号一无形资产》《企业会计制度》对研发活动的界定。研发活动可分为基础研究、应用研究、试验发展3种类型。

类型一:基础研究

主要目的

基础研究不预设某一特定的应用或使用目的,主要是为获得关于现象和可观察事实的基本原理的新知识,可针对已知或具有前沿性的科学问题,或者针对人们普遍感兴趣的某些广泛领域,以未来广泛应用为目标。

具体形式

分为两种类型:一是自由探索性基础研究,即为了增进知识,不追求经济或社会效益,也不积极谋求将其应用于实际问题或把成果转移到负责应用的部门;二是目标导向(定向)基础研究,旨在获取某方面知识、期望为探索解决当前已知或未来可能发现的问题奠定基础。

类型二:应用研究

主要目的

主要针对某一特定的实际应用目的或目标,为获取新知识或寻找已有知识的实际应用途径而开展的创造性研究。

具体形式

包括辨别基础研究成果的可应用性,或者研究出一套使企业能够完成预先设定的发展目标的新方案等。

类型三:试验发展

主要目的

主要是利用从科学研究和实际经验中获得的现有知识,为生产新材料、新产品、新设备,建立新工艺、新系统,或对已产生和已建立的上述各项进行实质性改进,而进行的开发、试制、小试、中试等试验性、系统性工作。

具体形式

原型样机设计、制造、测试,设计新工艺所需要的专用设备和架构,对新产品和新工艺的构思、开发和样品制造等。

研发活动判断的基本要点

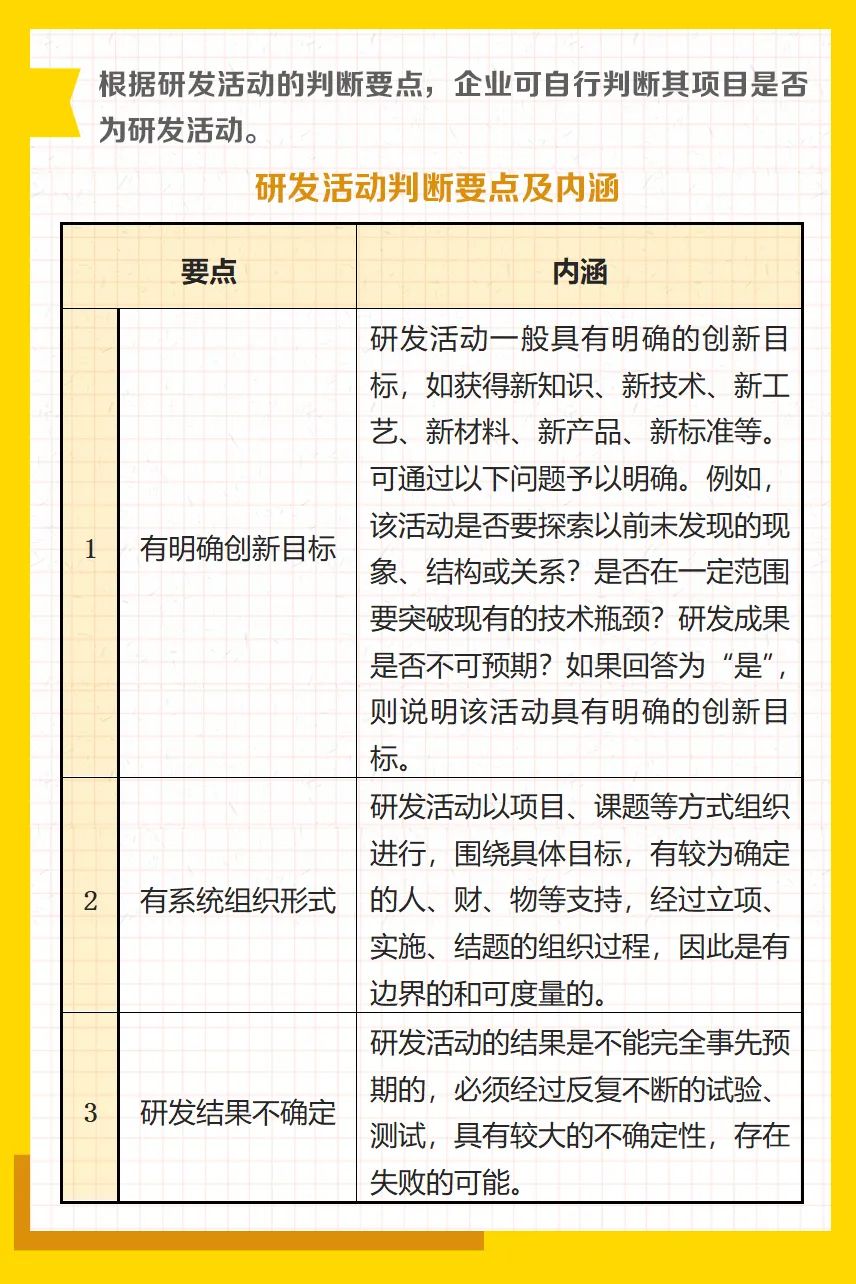

根据研发活动的判断要点,企业可自行判断其项目是为研发活动。

研发活动判断要点及内涵

1、有明确创新目标

研发活动一般具有明确的创新目标,如获得新知识、新技术、新工艺、新材料、新产品、新标准等。可通过以下问题予以明确。例如,该活动是否要探索以前未发现的现象、结构或关系?是否在一定范围要突破现有的技术瓶颈?研发成果是否不可预期?如果回答为“是”,则说明该活动具有明确的创新目标。

2、有系统组织形式

研发活动以项目、课题等方式组织进行,围绕具体目标,有较为确定的人、财、物等支持,经过立项、实施、结题的组织过程,因此是有边界的和可度量的。

3、研发结果不确定

研发活动的结果是不能完全事先预期的,必须经过反复不断的试验、测试,具有较大的不确定性,存在失败的可能。

来源:国家税务总局

编发:国家税务总局广东省税务局办公室